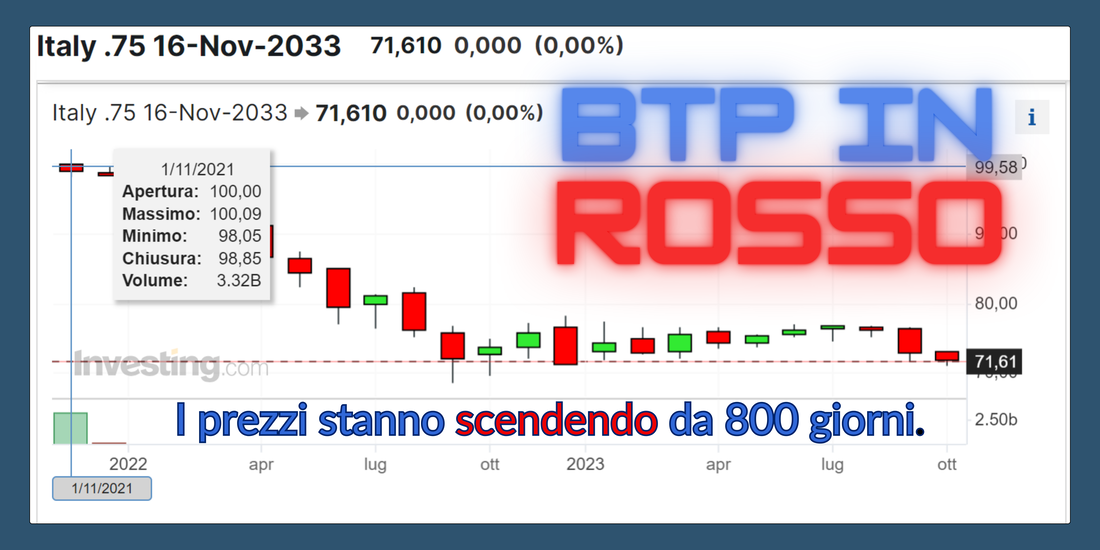

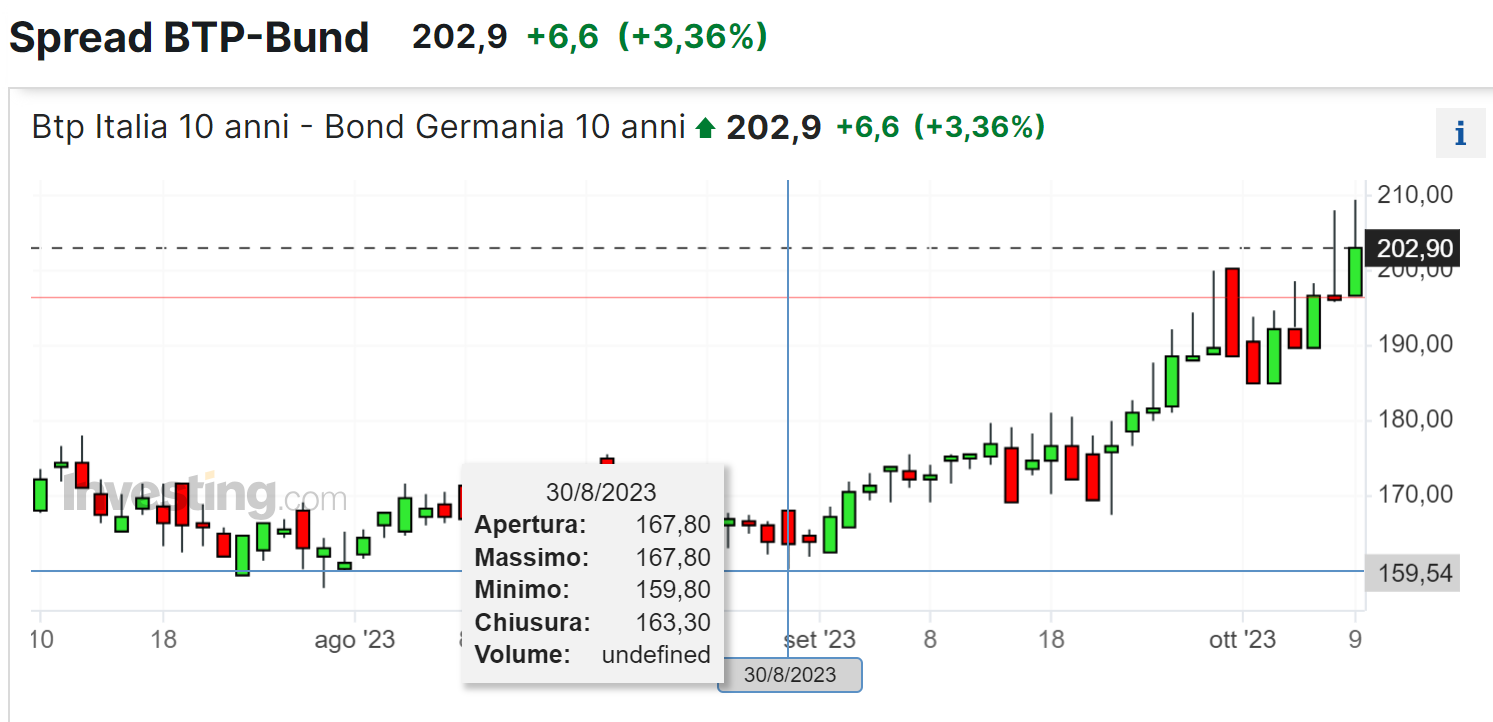

I prezzi stanno scendendo da 800 giorni.Luigi D. il 16 novembre del 2021 sottoscrive il Btp Futura (quarta emissione), un investimento statale proposto al collocamento come "sicuro" (scrive ad aprile di quest'anno a Plus de il Sole 24 ore). Investe il Tfr della moglie ed un po' di risparmi familiari, complessivamente 50.000€. Oggi il titolo - emesso a 100 - quota 71,61 : una perdita del 28,39%, cioè di 14.195€. Cosa è accaduto ? A novembre 2021 il tasso di inflazione in Italia aveva raggiunto il 3,7%. Nei mesi successivi ha continuato a salire, per arrivare all'11,8% a novembre 2022. Siccome la cura all'alta inflazione è "tassi di interessi alti", la Banca Centrale Europea ha aumentato i tassi di interesse da 0% (zero%) di giugno 2022 al 4,5% di settembre 2023 (tasso sulle operazioni di rifinanziamento marginale). Anche i tassi dei Btp sono saliti, con i prezzi di mercato che sono scesi per adeguare i rendimenti. Il Valore dello Spread Italia BTP-BUND 10 anni ha superato i 200 punti. Per valutare il rischio finanziario di uno stato, viene calcolata la differenza ("spread") fra i rendimenti di due titoli a 10 anni, nel nostro caso tra Italia e Germania. In particolare, lo spread tra i tassi di rendimento dei titoli di stato decennali italiani (BTP) e tedeschi (BUND) viene utilizzato come indicatore della fiducia degli operatori di mercato nei confronti della Repubblica Italiana e del premio per il rischio (maggiorazione di rendimento) richiesto da chi acquista i titoli di stato italiani. In altre parole, lo spread misura la differenza tra il tasso di interesse che l’Italia deve pagare sui propri prestiti e quello che deve pagare la Germania per i propri prestiti. Quando lo spread sale, significa che il divario del differenziale tra i rendimenti di due paesi aumenta. Solitamente, essendo il BUND tedesco più stabile, lo spread sale quando aumenta il rendimento del BTB decennale italiano. Analizzando il grafico in calce, si osserva che lo spread, che il 30 agosto aveva toccato un minimo sotto i 160 punti, ha raggiunto e superato la soglia psicologica dei 200 punti, con il BTP a 10 anni che rende il 4,822% contro il 2,793% del BUND tedesco. Quindi, nell'ultimo mese è diminuita significativamente la fiducia degli operatori di mercato nei confronti dell'Italia. Con la NADEF In peggioramento i conti pubblici italiani, che spinge in alto lo spread. "Il nuovo livello programmatico di indebitamento netto in rapporto al PIL è pari a -5,3 per cento nel 2023, -4,3 per cento nel 2024, -3,6 per cento nel 2025 e -2,9 per cento nel 2026", scrive il ministro Giorgetti nella Nota di aggiornamento del documento di economia e finanza del 2023 trasmessa al parlamento a fine settembre. In breve, il governo ha alzato gli obiettivi di deficit e ridotto quelli di crescita per quest'anno e il prossimo, rispetto al DEF di aprile, e prevede che il deficit scenda al tetto del 3% del Pil imposto da Bruxelles solo nel 2026, mentre non vede una riduzione del debito nel periodo 2023-2026. Ecco spiegato l'aumento dello spread. Nelle prossime settimane la maggioranza di governo sarà alle prese con l'approvazione della legge di bilancio e, tenuto conto delle promesse elettorali, con la miriade di provvedimenti che gli uni e gli altri vorrebbero inserire in manovra. Inoltre, tra il 20 ottobre ed il 1°dicembre, saranno noti i giudizi delle agenzie di rating e in molti ambienti sta crescendo la preoccupazione : il rischio è che il debito italiano possa essere declassato a "junk" (spazzatura), che impedirebbe ai più importanti investitori di comprare i Btp. Il giudizio che al Mef si teme di più è quello di Moody’s, che lo scorso maggio – pur confermando la classificazione Baa3 – aveva sottolineato i problemi derivanti dal debito in aumento e dalla crescita debole dell’Italia. Dinamiche e finanziamento del debito pubblico.

Con l’inflazione in rallentamento e l’economia che si è fermata, il PIL - contro il quale si misura il debito pubblico - sarà meno grande del previsto (il governo in aprile scorso metteva ancora in conto una crescita dell’1,5% per il 2024). Dunque il debito, in rapporto al PIL, sarà più alto. Ne deriva che la grande minaccia del prossimo anno, quando saranno riattivate le regole di bilancio europee, è che il rapporto debito pubblico / PIL torni a salire invece di scendere. Al 30 settembre 2023 (dati Mef) erano in circolazione titoli di stato italiani per 2.388 miliardi di euro, di cui il 73% Btp, con una vita media di 6,98 anni. Nei prossimi 12 mesi (ottobre 2023 -> settembre 2024) scadranno 389 miliardi di titoli, che devono essere rifinanziati. A questi bisogna aggiungere circa 80 miliardi per il nuovo deficit stimato e circa 30 miliardi per coprire i crediti di imposta da bonus immobiliari. La vera sfida dell’Italia per il 2024 è il finanziamento del debito pubblico: trovare investitori che comprino buoni del tesoro a rendimenti sostenibili per lo Stato. La Bce non solo ha interrotto gli acquisti, ma non sta rinnovando interamente i titoli in scadenza acquisiti attraverso i programmi APP. Le banche italiane e le compagnie di assicurazione hanno smesso di acquistare titoli di stato, mentre gli investitori esteri hanno ridotto dal 30% al 25% la loro esposizione al debito pubblico italiano. A compensare, almeno in parte, questi ammanchi stanno contribuendo i piccoli risparmiatori italiani : sono consapevoli dei rischi cui vanno incontro nell’esporre eccessivamente il loro portafoglio ai BTP? Quali i rischi per il tuo portafoglio ? Quali le opportunità di investimento ? Contattami per un approfondimento

0 Commenti

Alcune riflessioni sui fatti rilevanti delle ultime settimane.la Cina e la FED sono state le protagoniste dell’estate. La Cina è in difficoltà, ma il Dragone non ha davanti una voragine. La crisi immobiliare e finanziaria cinese ha messo in allarme gli investitori, che temono un crollo simile a quello del 2008. Sebbene non possano essere esclusi sviluppi negativi, è molto probabile che Pechino sia in grado di gestire la situazione. Lo scorso 25 agosto si è tenuta, a Jackson Hole (Wyoming), la conferenza annuale più seguita della banca centrale statunitense. In un discorso prevalentemente da "falco", il presidente della Fed ,Jerome Powell, ha affermato che resta "una lunga strada da percorrere" . Jerome H. Powell , presidente della Federal Reserve, ha promesso - durante un discorso attentamente monitorato - che la FED manterrà la sua politica monetaria a un livello restrittivo per eliminare l’inflazione elevata “fino a quando il lavoro non sarà finito”. Ha affermato che "procederà con cautela" e che sono pronti ad aumentare ulteriormente i tassi di interesse, se necessario. Ha evidenziato che la Fed sta cercando di bilanciare il rischio di fare troppo, danneggiando l’economia più del necessario, con il rischio di fare troppo poco. Il messaggio è lo stesso dello scorso anno : “è compito della Fed portare l'inflazione al di sotto del nostro obiettivo del 2%, e noi lo faremo". Sono passati 17 mesi da quando la Fed ha dato inizio alla sua fase restrittiva, e ancor più tempo se si tiene conto delle sue “minacce”. Il mantra di Powell, ripetuto con continuità, coerenza, insistenza è stato da allora “higher for longer”, cioè (tassi di interesse) “più alti per più tempo". Eppure né le parole ripetute, ma neanche i fatti di una stretta monetaria senza precedenti nella storia moderna, sono bastati al mercato per “credere” a Powell. Infatti i futures sui fondi federali scontavano un totale di quasi 100 punti base di tagli dei tassi per il prossimo anno, più o meno invariati rispetto alle scommesse precedenti al discorso di Powell, con il primo taglio dei tassi che è stato posticipato a giugno da maggio. Il mercato evidentemente pensa che tassi più alti possono pesare sulla crescita e aumentare le possibilità di una recessione il prossimo anno. Uno scenario del genere, in teoria, costringerebbe la Fed a tagliare i tassi, abbassando i rendimenti obbligazionari. In Cina è scoppiata la bolla immobiliare che, probabilmente, sta causando più danni di quanto suggeriscano i dati ufficiali.

Negli ultimi giorni di agosto Evergrande , il colosso del settore immobiliare già andato in default nel2021, ha visto crollare il proprio titolo alla Borsa di Hong Kong dell’87,88% dopo una sospensione di 17mesi. E’ di oggi la notizia che il colosso immobiliare cinese Country Garden ha pagato cedole per 22,5mln di dollari (scadute il 6 agosto) evitando il default. Nel paese più popoloso al mondo si è costruito troppo, tenuto anche conto delle dinamiche demografiche, ed i prezzi delle case stanno crollando: ad esempio, a Hangzhou, vicino a dove ha sede Alibaba, in alcuni quartieri sono scesi dal 25% al 28% rispetto al picco registrato intorno a ottobre 2021; a Lianyang dal 15% al 20% rispetto ai massimi record di metà 2021. Le città più importanti, una volta considerate resistenti alla crisi immobiliare, non sono immuni. Secondo un rapporto di luglio dell’istituto di ricerca immobiliare Leyoujia, i prezzi delle case esistenti in almeno cinque quartieri popolari di Shenzhen sono crollati del 15% negli ultimi tre anni. La crisi immobiliare ha impoverito molti cinesi della classe media che hanno investito i risparmi di una vita negli appartamenti. Le misure restrittive del governo su vari settori, dall’istruzione alla tecnologia, hanno stimolato i licenziamenti nelle principali aziende. Le aziende straniere si sono ritirate dagli investimenti in Cina, con conseguente riduzione del lavoro nelle fabbriche, calo degli stipendi dei lavoratori e calo della domanda dei consumatori. Tutti sintomi di un’economia anemica .In risposta ai segnali di peggioramento delle condizioni economiche, il 15 agosto la Banca Popolare Cinese è intervenuta tagliando il tasso di interesse praticato sui finanziamenti a un anno di 15 punti base, il più ampio dal 2020, portandolo al 2,5%. La Cina sta affrontando una transizione inevitabile dopo anni di sovrainvestimenti, specialmente nel settore immobiliare residenziale. La crescita economica si stabilizzerà, probabilmente a un ritmo inferiore rispetto agli anni precedenti. Sebbene questo cambiamento di paradigma potrebbe non essere privo di difficoltà, Pechino sembra essere pronta a gestirlo, con le sue Authority che restano vigili, pronte a intervenire se la situazione dovesse deteriorarsi. Quali i rischi per il tuo portafoglio ? Quali le opportunità di investimento ? Contattami per un approfondimento Perché la pianificazione finanziaria é importante.È una domanda con cui filosofi, economisti e scienziati sociali si sono confrontati per decenni: il denaro può comprare la felicità? Per la maggior parte delle persone negli Stati Uniti, la risposta è, a quanto pare, SI. In uno studio del 2010 Daniel Kahneman, un economista e psicologo vincitore del Premio Nobel, aveva concluso che “il benessere emotivo aumenta con l’aumentare del reddito, ma non ci sono ulteriori progressi oltre un reddito annuo di $ 75.000." Nel 2021, Matthew Killingsworth, ricercatore senior presso la Wharton School dell'Università della Pennsylvania, ha scoperto che la felicità non si stabilizza dopo i $ 75.000 e che il "benessere vissuto" può continuare a crescere con un reddito ben oltre i $ 200.000. Successivamente Kahneman e Killingsworth hanno unito le forze e qualche settimana fa hanno pubblicato i risultati di uno studio congiunto negli Atti della National Academy of Sciences. Hanno affermato che è stata una "collaborazione contraddittoria" in cui hanno messo le loro teorie l'una contro l'altra con l'aiuto di un arbitro. Nel loro studio, Kahneman e Killingsworth hanno intervistato 33.391 adulti di età compresa tra i 18 e i 65 anni che vivono negli Stati Uniti, sono impiegati e dichiarano un reddito familiare di almeno $ 10.000 all'anno. Gli autori hanno affermato di non disporre di dati sostanziali per coloro che guadagnano oltre $ 500.000. Per misurare la loro felicità, ai partecipanti è stato chiesto di riferire sui loro sentimenti a intervalli casuali durante il giorno tramite un'app per smartphone sviluppata da Killingsworth chiamata “Track Your Happiness”. Killingsworth ha affermato che i dati provenivano da "notifiche ripetute ai partecipanti in momenti casuali durante la giornata e domande relative al quanto fossero felici in quel momento, in tempo reale". In particolare, è stato chiesto loro "Come ti senti in questo momento?" su una scala che va da "molto male" a "molto bene". Lo studio ha raggiunto due grandi conclusioni: in primo luogo, che "la felicità continua ad aumentare con il reddito anche nella fascia alta dei redditi" per la maggior parte delle persone, dimostrando che per molti di noi, in media, avere più soldi può renderci sempre più felici. Ma lo studio ha anche rilevato che esisteva una "minoranza infelice", circa il 20 per cento dei partecipanti, "la cui infelicità diminuisce con l'aumento del reddito fino a una soglia, raggiunta la quale non mostra ulteriori progressi". Queste persone vivono “esperienze" molto negative che in genere non possono essere alleviate guadagnando più soldi; il rapporto cita esempi come l’infarto, il lutto o la depressione. Per loro, la loro "sofferenza" può diminuire man mano che il loro reddito sale a circa $ 100.000, ma "molto poco oltre", afferma lo studio. Killingsworth in una dichiarazione ha detto che "In termini più semplici, questo suggerisce che per la maggior parte delle persone redditi maggiori sono associati a una maggiore felicità. L'eccezione sono le persone finanziariamente benestanti ma infelici. Ad esempio, se sei ricco e infelice, più soldi non ti aiuteranno. Per tutti gli altri, più denaro era associato a una maggiore felicità in misura leggermente diversa”. Lo studio riconosce che la felicità o il benessere emotivo è una scala quotidiana che cambia per molte persone e che "le persone felici non sono tutte ugualmente felici", ma sostiene che ci sono "gradi di felicità" e spesso un "tetto" per la felicità. Lo studio ha anche scoperto che il denaro può influenzare la felicità in modo diverso, a seconda del reddito. Tra i redditi più bassi, "le persone infelici guadagnano di più dall'aumento del reddito rispetto alle persone più felici", ha affermato. "In altre parole, la parte inferiore della distribuzione della felicità aumenta molto più rapidamente della parte superiore in quella fascia di redditi". Nella sua dichiarazione, Killingsowrth ha chiarito che il denaro non è tutto, "solo uno dei tanti fattori determinanti della felicità". Ha aggiunto: "Il denaro non è il segreto della felicità, ma probabilmente può aiutare un po'". Misurare la felicità è sempre molto arduo, siccome resta una dimensione molto personale. Se a ciò aggiungiamo una pandemia, la guerra e le connesse ricadute economiche, l'impresa è ancora più difficile. Secondo l’ ultima rilevazione di IPSOS (dic 2022- gen 2023) il 68% per cento degli italiani dichiara di essere felice, ma l'Italia è solo 25esima sui 32 paesi coinvolti. Il Global Happiness 2022 di IPSOS ha analizzato 31 potenziali fonti di felicità. Le prime 5 fonti di felicità citate sono: 1) Salute fisica e benessere (54%); 2) Salute mentale e benessere (53%); 3) Relazione con il partner/coniuge (49%); 4) Sentire che la propria vita abbia senso e significato (49%); 5) Figli (48%). George Kinder - considerato a livello internazionale il padre fondatore della pianificazione finanziaria per obiettivi di vita - sostiene che "le persone non hanno obiettivi finanziari, hanno obiettivi di vita che necessitano di risorse finanziarie per essere realizzati". Ogni volta che valutiamo l'opportunità e le caratteristiche di un investimento, oppure chiediamo un mutuo o un prestito, il nostro vero obiettivo non è puramente economico, ma riguarda aspetti pratici e temporalmente definiti della nostra vita e di quella dei nostri familiari.

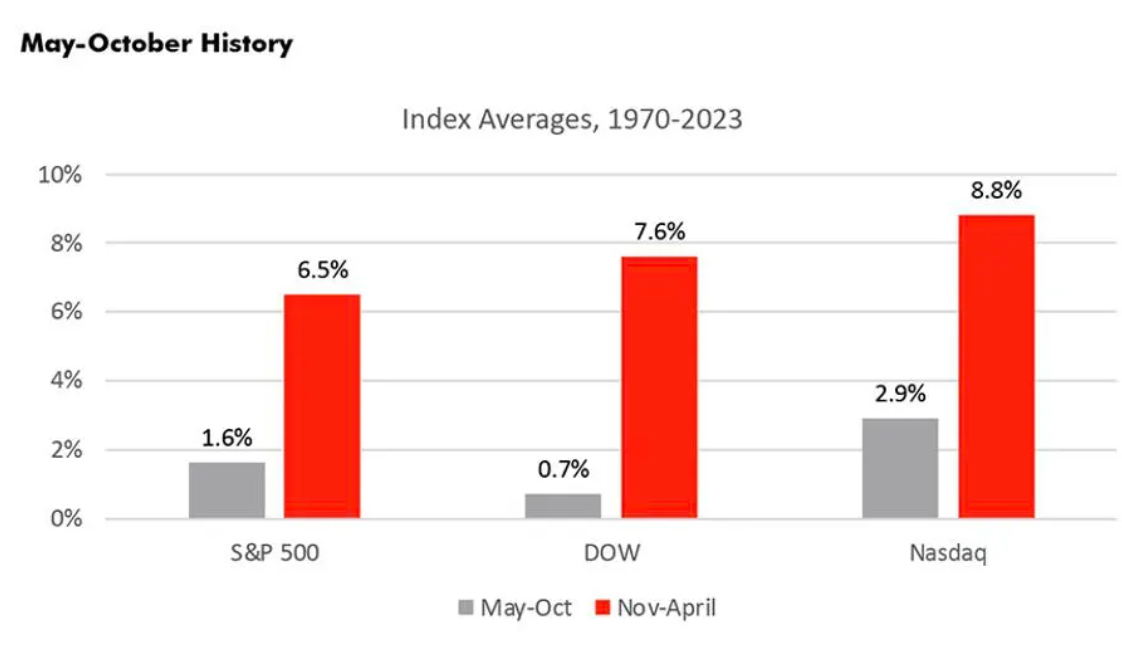

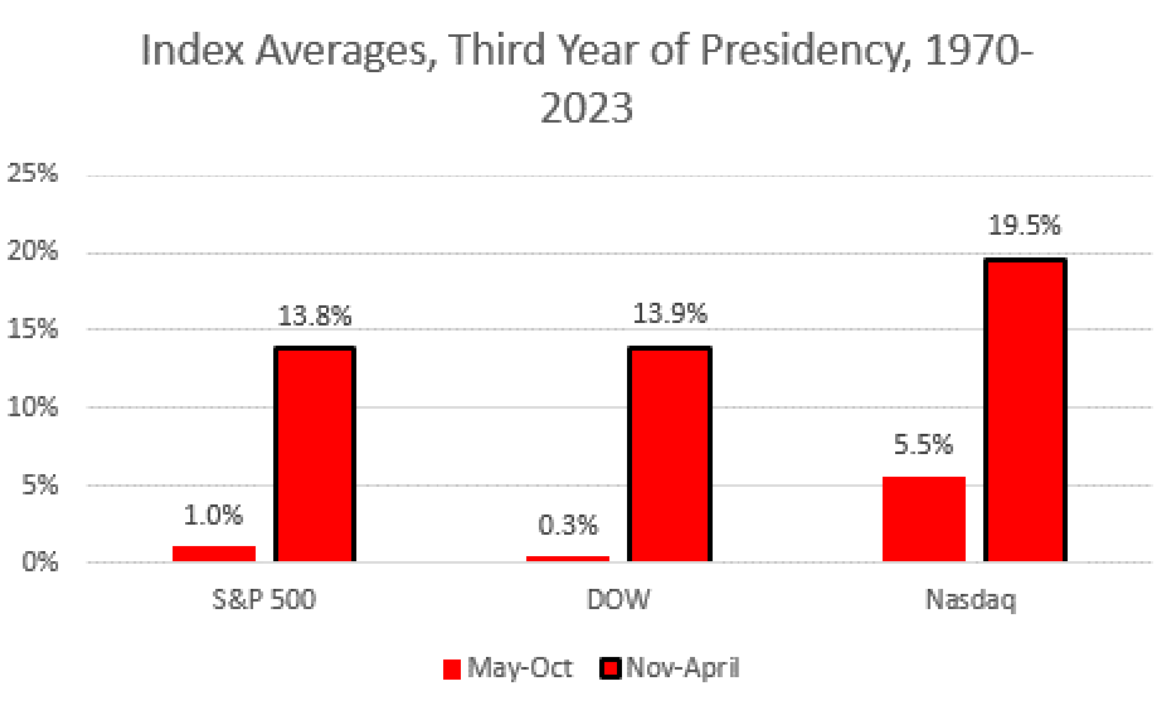

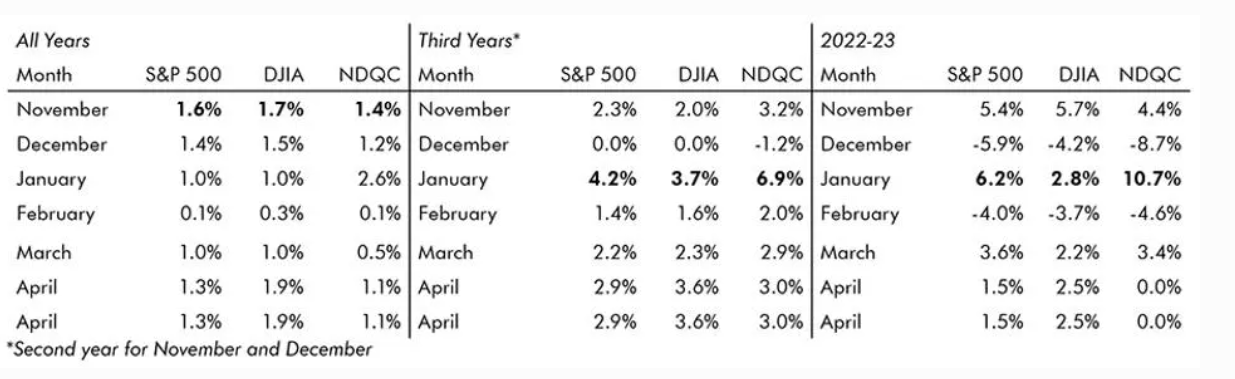

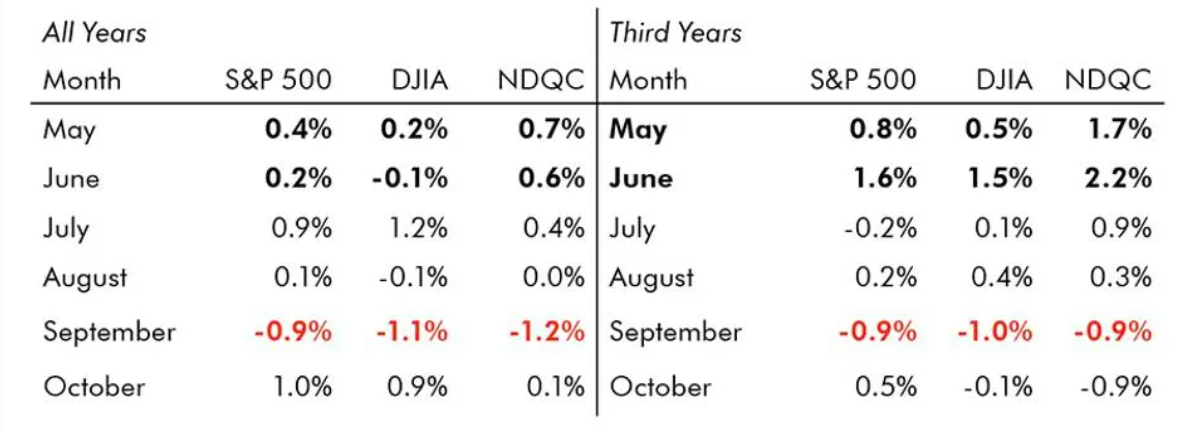

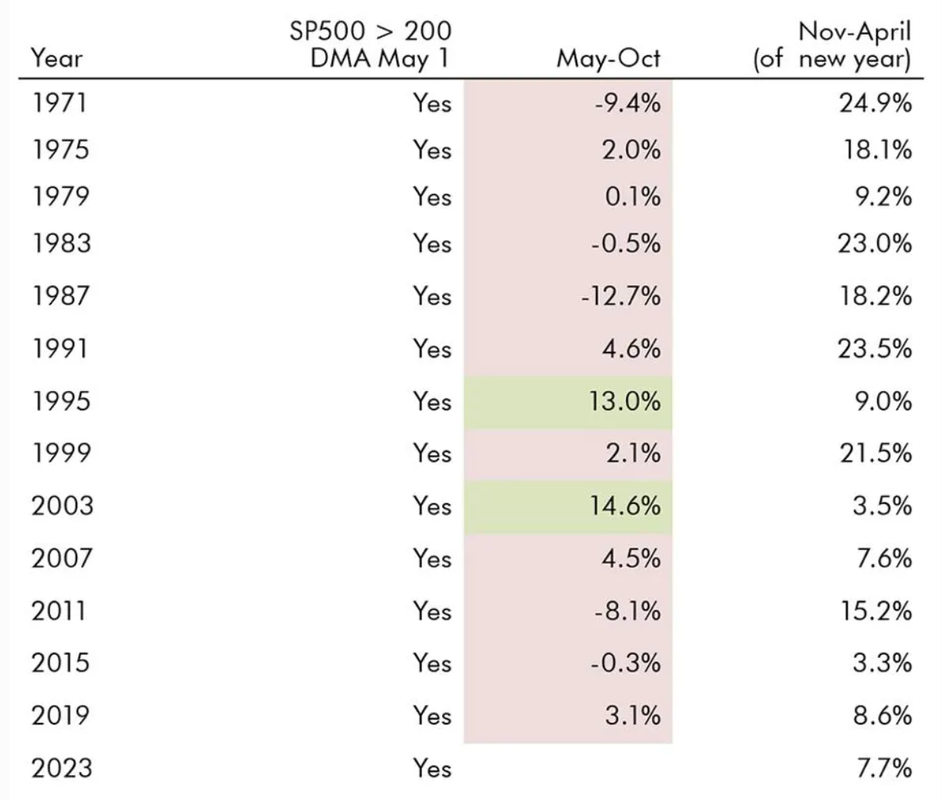

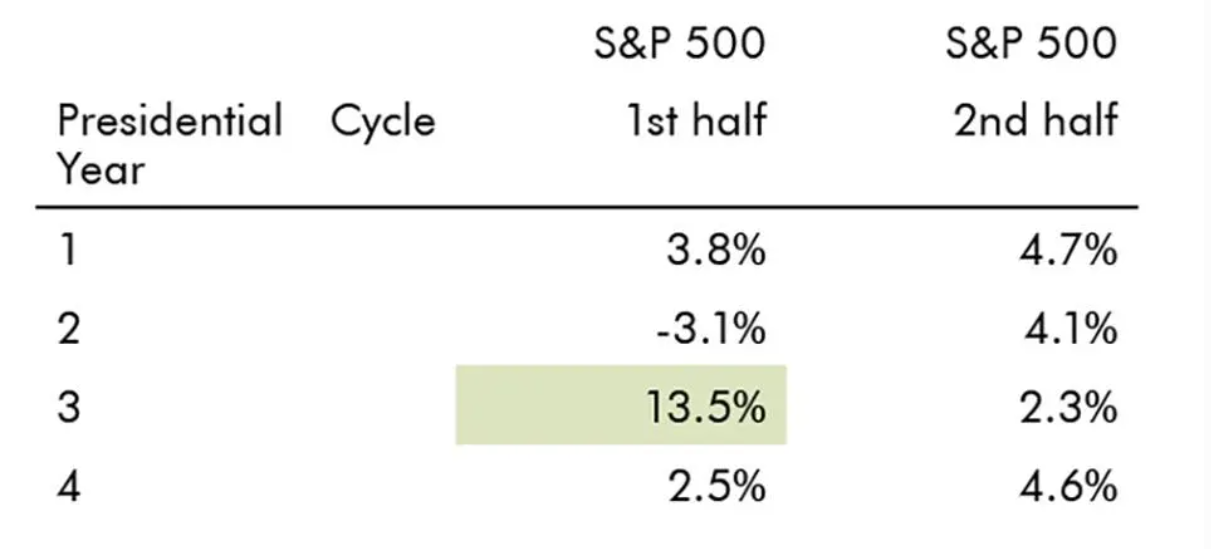

È quindi necessario - innanzitutto – avere consapevolezza dei nostri bisogni e desideri, in modo che la gestione del nostro patrimonio sia coerente con i nostri obiettivi. È determinante anche prepararci a fronteggiare gli imprevisti che, quando danneggiano le nostre finanze, colpiscono anche la nostra felicità. La resilienza finanziaria è legata a doppio filo al benessere finanziario, e quindi a una vita serena. Pensiamo, ad esempio, alla nostra capacità di affrontare una spesa importante, imprevista ed inderogabile senza chiedere prestiti o aiuto a familiari e amici. Risparmiare, investire con oculatezza per far crescere il patrimonio, pianificare con attenzione entrate e uscite, sono tutti motori che espandono la nostra felicità ed anche argini che la difendono dai rovesci della vita. Quanto c'è di vero nel vecchio adagio borsistico "sell in may and go away"?C'è un vecchio adagio borsistico che dice che ogni anno si dovrebbe “ sell in may and go away "(cioè: vendere a maggio e andarsene), e non reinvestire in azioni fino a novembre. questo detto si basa sul principio generalmente riconosciuto che le azioni aumentano di più nel periodo di 6 mesi da novembre ad aprile che da maggio a ottobre. Esaminando i dati storici, negli ultimi 50 anni e più, le azioni hanno effettivamente ottenuto risultati migliori nel semestre novembre-aprile rispetto a maggio-ottobre. Questo si vede nel grafico a barre qui sotto, che dimostra che negli ultimi 52 anni, l'S&P 500 ha registrato un guadagno medio del 6,5% nel periodo novembre-aprile rispetto ad un guadagno di solo l'1,6% nel resto dell'anno, una differenza del 4,9% . Il NASDAQ al 5,9% e il DJIA al 6,9% hanno differenziali di performance ancora maggiori. Questo differenziale di performance tra i due periodi di tempo è storicamente esacerbato nel terzo anno del ciclo presidenziale statunitense. Come mostrato di seguito, in quegli anni i differenziali sono ancora maggiori con l'S&P 500 con uno spread del 12,8%, il DJIA con uno spread del 13,6% e il NASDAQ con uno spread del 14%. Guardando in modo più granulare all'interno di questi periodi, novembre tende ad essere il mese più forte se si considerano tutti gli anni. Quando l'attenzione si concentra solo sul terzo anno del ciclo presidenziale, gennaio tende ad essere il più forte. Questo è sicuramente accaduto nel 2023 con il NASDAQ che è salito di un impressionante 10% questo gennaio; l'S&P 500 ha guadagnato oltre il 6% e il DJIA quasi il 3%. Di contro, il mese più debole, in assoluto e per il terzo anno del ciclo presidenziale, è storicamente settembre, con rendimenti sempre negativi. Maggio e giugno sono in realtà solidamente positivi, sia nel complesso che nel terzo anno. Ancora una volta, sebbene i rendimenti siano positivi durante questo periodo, sono estremamente contenuti, con l'eccezione del NASDAQ, Approfondendo l'esame del ciclo presidenziale, il periodo maggio-ottobre ha sottoperformato il periodo novembre-aprile in 11 casi su 13 o l'84% delle volte . È interessante notare che l'S&P 500 ha sempre iniziato il periodo maggio-ottobre al di sopra della sua media mobile a 200 giorni (200-DMA),importante indicatore di mercato. Questo fatto sorprendente parla della forza della prima metà del terzo anno del ciclo presidenziale, che è di gran lunga il miglior semestre dell'intero ciclo presidenziale. Per lo S&P 500, infatti, si tratta dell'unico semestre storico del ciclo quadriennale con rendimenti a due cifre, come evidenziato nella tabella sottostante. A questo punto, nel 2023 gli investitori sembrano aver catturato la maggior parte di quel guadagno, come evidenziato dal NASDAQ che sale di oltre il 30% e dall'S&P 500 che sale di oltre il 14% (in USD).Dati i forti guadagni che abbiamo visto dall'inizio dell'anno, sarebbe plausibile che il mercato azionario consolidasse i suoi guadagni durante i mesi estivi.

In conclusione, la credenza “sell in may and go away", (cioè: vendere a maggio e andarsene), è radicata nei dati storici. Inoltre, il differenziale tra il periodo novembre-aprile e il periodo maggio-ottobre è ancora più pronunciato nel terzo anno del ciclo presidenziale, in cui attualmente viviamo. Finora, il 2023 si è svolto in linea con i modelli passati. Data l'entità dei guadagni e la normale stagionalità, mi aspetterei un periodo di "digestione" durante i mesi estivi. In sintesi, un mercato nel secondo semestre "probabilmente un po' più mosso e in ribasso" per l'S&P500, come afferma Morgan Stanley. Ciononostante, guardando al lungo periodo, oggi resto ottimista riguardo alle opportunità del mercato azionario americano poiché la Fed rallenta/ferma il suo ciclo di rialzi e l'occupazione negli Stati Uniti rimane al momento forte. Secondo la Corte di Cassazione, le truffe bancarie online effettuate tramite il phishing sono di responsabilità del cliente e non dell'istituto di credito che ha sistemi di sicurezza efficaci. Lo ha stabilito la sentenza numero 7214/2023, che ha introdotto un principio che rappresenta uno scudo per le banche di fronte alle richieste di risarcimento danni avanzate dai correntisti. La vicenda: i titolari di un conto corrente cointestato avevano chiesto a Poste Italiane di essere risarciti dei 6mila euro sottratti dal loro conto corrente, dopo un bonifico eseguito per via telematica da un soggetto terzo. Una richiesta accolta dal Tribunale di primo grado, secondo il quale le Poste non avevano adottato "tutte le misure di sicurezza tecnicamente idonee" a prevenire il danno che i clienti avevano subìto. La Corte d'Appello aveva però ribaltato il verdetto, con una sentenza che la Suprema corte considera corretta.. Cosa fare. Le frodi stanno diventando sempre più avanzate e per poterle riconoscere occorre prestare attenzione a telefonate, messaggi WhatsApp, SMS e mail che contengono richieste sospette. NON COMUNICARE I TUOI DATI Non fornire mai a terzi le tue credenziali: codice utente, password, pin dispositivo e codici temporanei ricevuti via SMS. Non comunicare mai i dati della tua carta di credito o debito. ATTENZIONE AI MESSAGGI SOSPETTI Non cliccare su link, allegati o immagini che ricevi tramite SMS. Non basta che il mittente sia la banca, leggi bene il contenuto dei messaggi e quello che viene richiesto di fare. UTILIZZA SOLO LE APP UFFICIALI TIENI AGGIORNATI I TUOI DISPOSITIVI Verifica che i tuoi dispositivi siano sempre aggiornati (es. browser, sistema operativo, antivirus) e accerta che i tuoi contatti (email e cellulare) siano aggiornati e certificati sul sito della banca. Hai mai sentito parlare di frodi finanziarie? Una delle tecniche più recenti di truffa consiste nella vendita abusiva (o presunta vendita) di strumenti finanziari da parte di finti operatori del settore. Come funziona? Il cliente viene attratto da finti investimenti, dichiarati senza rischi, con la promessa di guadagni elevati e rendimenti garantiti. I truffatori prendono contatto con la loro vittima (tramite telefonata, SMS o email), convincendola con l’inganno a investire inizialmente piccole somme. Una volta ottenuta la fiducia, le somme richieste si fanno sempre più frequenti ed elevate. Successivamente, sarà difficile disinvestire il denaro e interrompere i rapporti: i truffatori cercheranno di prendere tempo, convincendo il cliente che sia necessario versare altre somme per ottenere il disinvestimento dei guadagni ottenuti, oppure non si renderanno più reperibili. I segnali più comuni per riconoscere una frode finanziaria:

Ti segnalo infine la campagna di comunicazione "I Navigati – Informati e sicuri", promossa da CertFin – CERT Finanziario Italiano, che ha l’obiettivo di renderci sempre più consapevoli delle più diffuse frodi online e minacce informatiche e di fornire utili consigli su come proteggersi da tali rischi.

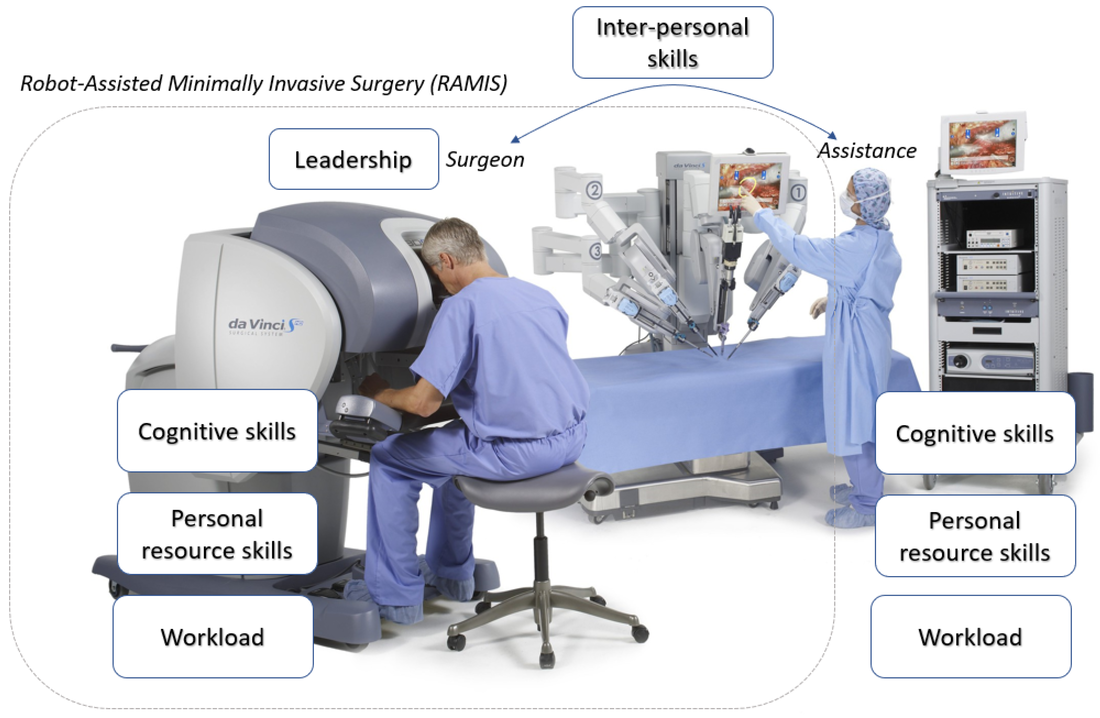

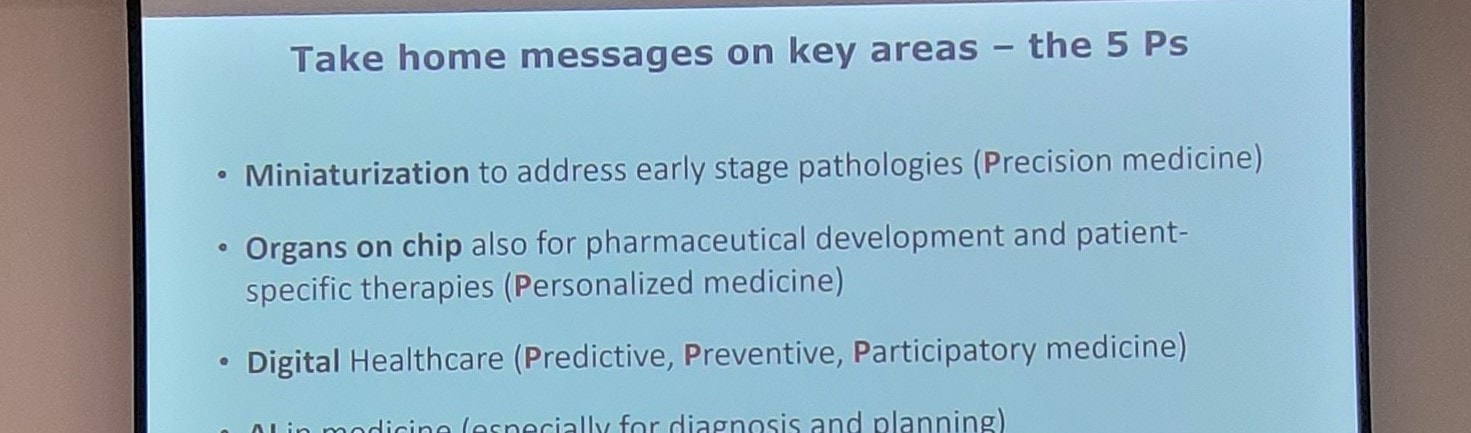

Protagonista della campagna, a cui partecipano anche Banca d’Italia, ABI e IVASS, è la famiglia "Navigati". Una famiglia italiana come tante che, usando i dispositivi elettronici e vivendo il digitale ogni giorno, si ritrova a destreggiarsi tra phishing, social engineering e non solo. Guardando le loro avventure, raccontate tramite una web serie di 8 episodi, sarà possibile scoprire come non cadere vittime dei tentativi di frode online. Non è necessario essere degli esperti per navigare sicuri, ma è sufficiente adottare poche e semplici abitudini. Ad inizio aprile sono stato a Pisa, alla Scuola Superiore Sant'Anna per partecipare all'esclusivo Advisory Seminar di alto livello :“Healthcare, Energy and Resources, Consumer Profiling: Scenari evolutivi e Profili di innovazione”. Sono stato invitato per i miei ottimi risultati nell'attività di consulenza, svolta nel 2022. I temi affrontati nel corso di tre giorni, molto intensi ed altrettanto interessanti, sono stati la salute, l'energia e le risorse (economia circolare), la profilazione dei consumatori. Penso possa essere utile condividere alcuni contenuti relativi al tema dalla salute. L'ecosistema sanitario è in costante evoluzione. L'aumento della popolazione mondiale e l'aspettativa di vita sempre più alta creano nuove esigenze mediche. Allo stesso tempo, l'invecchiamento della popolazione e l'aumento della spesa pubblica impongono di ripensare al modello di cura e assistenza ereditato dal ventesimo secolo. Grandi sfide ci attendono nei prossimi anni. L'evoluzione La foto mostra una sala operatoria del 1860 /1870, quando i farmaci non erano ancora stati inventati(il primo antibiotico - la penicillina - è del 1928), e suggerisce che la medicina è un settore che ha avuto uno sviluppo molto veloce. La comprensione dei rischi legati alle infezioni, la possibilità di eseguire gli interventi in sedazione, la scoperta di farmaci antisettici, anestetici, anticoagulanti, antibiotici e analgesici ha permesso, dopo circa cinquant'anni da quella foto, di arrivare alla sala chirurgica moderna. L'ingegneria è entrata insala operatoria nel 1987, quando Philippe Mouret a Lione ha eseguito, senza dover tagliare l'addome, la prima colecistectomia laparoscopica (chirurgia mininvasiva). La diagnostica per immagini (medical imaging) e la meccatronica / robotica (robot chirurgici, sistemiche possono essere teleoperati) sono stati gli sviluppi successivi. 5 anni fa è arrivata l'intelligenza artificiale, che ha consentito di delocalizzare la medicina anche fuori dall'ospedale. Il paziente è più al centro grazie a dei dispositivi indossabili (remote monitoring),alla disponibilità di una maggiore quantità di dati, alla possibilità di scambiare informazioni a distanza, anche per avere un consulto medico in telepresenza, e poter ordinare medicine. Alcune tendenze. Le cinque P . Miniaturizzazione (medicina di Precisione). Il robot chirurgico largamente più utilizzato - Da Vinci(nella foto in alto) - riesce a lavorare su strutture anatomiche di qualche millimetro. Ad esempio, ad eseguire la prostatectomia - rimozione della prostata - preservando l'integrità di tutte le terminazioni nervose. Gli ultimi sviluppi sono sempre di più nel micro, sotto il millimetro. La miniaturizzazione consente di avere accesso mini invasivo (entrare nel corpo umano senza fare grandi tagli evitando di danneggiare tessuti sani), permette di trattare patologie agli stadi iniziali (immaginate polipi tumorali che possono essere visti all'inizio ed essere tolti) e di riparare quelle strutture anatomiche che sono spesso oggetto di rimozione (invece di riparare tolgo perché non sono abbastanza accurato). Organi su dispositivo (medicina Personalizzata). Fare esperimenti su qualcosa che sia rappresentativo del paziente, senza che il paziente ne abbia i danni. Vengono prelevate delle cellule del paziente (ad esempio sangue) e fatte crescere su un dispositivo, che diventa l'organo su cui fare tutte le prove. L'osservazione del comportamento delle cellule è fatta con un microscopio che invia le immagini ad un computer, che le elabora (intelligenza artificiale). Ad esempio, il sistema immunitario combatte le cellule cattive del nostro corpo e le uccide e, per questo motivo, fondamentale nella lotta contro i tumori. L'idea è potenziarlo in questa sua funzione utilizzando per gli esperimenti un linfonodo su dispositivo. Sanità digitale ( medicina Predittiva, Preventiva, Partecipativa): un’ampia gamma di tecnologie che possono essere utilizzate per curare i pazienti e raccogliere e condividere le informazioni sulla loro salute. Tali tecnologie comprendono applicazioni mobili, dispositivi indossabili, telemedicina, big data, robotica e intelligenza artificiale. Tradotto in termini pratici, Sanità Digitale (Digital Health) significa cartelle cliniche elettroniche, aderenza alla terapia via smartphone, ricette elettroniche, interfacce vocali, ospedali senza carta e così via. Gli esempi sono innumerevoli e tutti indirizzati ad aumentare la capacità di diagnosticare con precisione le malattie e di fornire assistenza e cure adeguate all’individuo. Investi sulla salute, investi sul futuro.

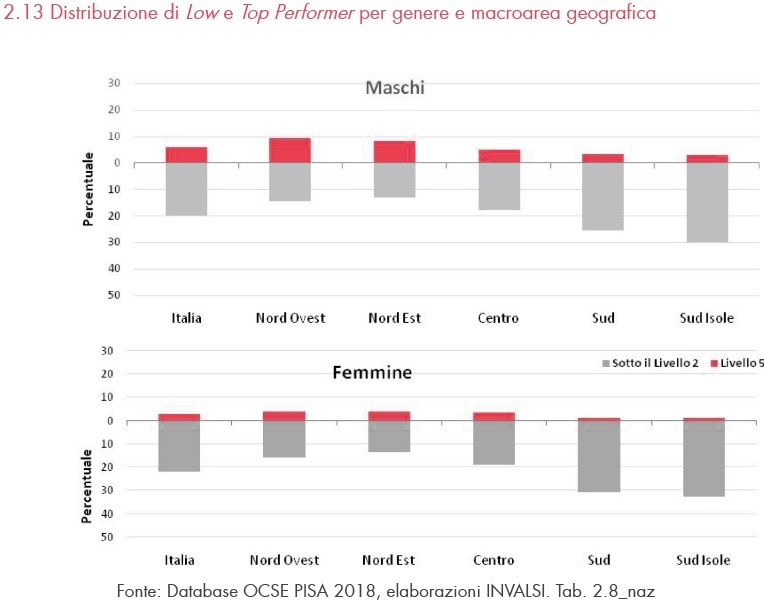

Le sfide economiche dell’assistenza sanitaria si collocano all’interno di un mercato con grandi margini di crescita e una futuribilità degli asset che ha pochi paragoni in altri settori. L’utilizzo di nuove tecnologie e strumenti digitali è in forte espansione e semplifica la vita di tutti gli attori coinvolti nel processo, dai professionisti alle strutture fino agli utilizzatori finali. Il campo d’applicazione delle nuove tecnologie è ampio e l’utilizzo degli strumenti digitali e delle tecniche innovative accompagna il percorso che va dalla prevenzione alla diagnosi, dall’intervento all’assistenza, dalla terapia al monitoraggio. Non solo, la digitalizzazione dei processi che riguardano la medicina e tutte le sue ramificazioni facilita e rende più sicuro l’accesso e il trattamento dei dati personali e di quelli sanitari. La scienza e la tecnologia sono i binari su cui viaggia la sanità di domani. Per cogliere le opportunità di investimento nei settori della ricerca e dell’innovazione applicate alla medicina, clicca sul pulsante in calce per inviare una richiesta con mail. Grazie per l'attenzione. L’Italia è uno dei paesi europei col più basso tasso di educazione finanziaria. Gli adulti italiani, se interrogati in merito ad alcuni concetti economici e finanziari basilari, ottengono un risultato pari ad appena il 53 per cento del punteggio massimo. In Europa, solo Malta fa peggio. Inoltre, secondo la scala PISA di financial literacy , che misura il livello di conoscenze e abilità finanziarie degli studenti di quindici anni , l’Italia - tra i paesi OCSE - è in fondo alla classifica, penultima prima del Cile. Osservando i dati, nel nostro Paese oggi chi possiede qualche fondamento di conoscenza finanziaria tra i giovani appartiene a una cerchia ristretta e privilegiata: in sostanza parliamo di maschi che vengono da famiglie con un alto livello di educazione. L’Italia è l’unico tra i paesi OCSE con una differenza di genere nella conoscenza finanziaria già tra i quindicenni. Altri fattori discriminatori sono il reddito basso e la provenienza regionale: i giovani del Sud sanno molto di meno su questo argomento Ognuno di noi si trova oggi a prendere decisioni finanziarie e queste decisioni sono molto più complesse che nel passato. Pensiamo, ad esempio, alla nostra pensione, ai mutui, all'investimento nei mercati finanziari. Ci serve avere delle conoscenze finanziarie di base - una alfabetizzazione finanziaria - per affrontare e risolvere i problemi della vita quotidiana , ma anche per capire il mondo intorno a noi. Gli effetti della disinformazione non hanno solo ripercussioni personali e familiari, rendendo gli individui incapaci di far fronte a eventi inattesi come la riduzione o la privazione del reddito per un certo periodo. La consapevolezza economica diventa indispensabile all’intero Paese per prosperare e innovarsi. Essere competenti non significa solamente acquisire nozioni su un determinato argomento, ma vuol dire essere in grado di applicare queste conoscenze anche alle diverse situazioni che ciascuno incontra nella vita di tutti i giorni: nel lavoro, a scuola, nelle relazioni sociali. L'OCSE - Organizzazione per la Cooperazione e lo Sviluppo Economico - dal 2012 ha aggiunto la conoscenza finanziaria tra le materie di base che i giovani devono avere oggi per partecipare alla società e per avere successo nel mercato del lavoro, al pari del saper leggere, scrivere, di risolvere problemi e di argomentare. L'educazione finanziaria è un modo efficace di aumentare le conoscenze finanziarie, in particolare tra i giovani. L'OCSE ha definito l'alfabetizzazione finanziaria come segue: "Una combinazione di consapevolezza, conoscenza, abilità, atteggiamento e comportamento necessari per prendere decisioni finanziarie sane e, in ultima analisi, raggiungere il benessere finanziario individuale." È on line la nuova App dedicata all’educazione finanziaria per i giovani. Si chiama EUROPOLI la nuova applicazione, sviluppata dal Comitato Edufin e finanziata dalla Commissione Europea tramite il programma di Sostegno alle Riforme Strutturali, on line da qualche settimana. Un progetto nato con l’obiettivo di avvicinare i ragazzi e le ragazze all’educazione finanziaria attraverso il gioco, imparando a fare scelte finanziarie con sfide e quiz. L’App è rivolta agli alunni delle scuole primarie e secondarie e prevede tre versioni distinte per fasce d’età: 5-8 anni, 9-12 anni e 13-18 anni. Lo scopo del gioco è quello di coinvolgere i ragazzi in diverse attività, richiedendo informazioni, ricevendo suggerimenti e affrontando di volta in volta imprevisti legati alla gestione delle finanze personali. Il livello di complessità dei contenuti e la difficoltà di gioco sono distinti secondo le differenti fasce d’età. Clicca QUI per scaricare la versione per Apple Clicca QUI per scaricare la versione per Android Segnalo che è on line «Finecollege | La finanza e l’economia spiegate in modo semplice » un ciclo di webinar dove si parla di temi come uso consapevole del denaro, economia circolare, inflazione e sostenibilità. Un incontro al mese per formare i ragazzi alla maggior conoscenza e consapevolezza finanziaria, per pianificare al meglio il proprio futuro. Sono organizzati da Fineco in collaborazione con FEduF , Fondazione per l’Educazione Finanziaria e al Risparmio.

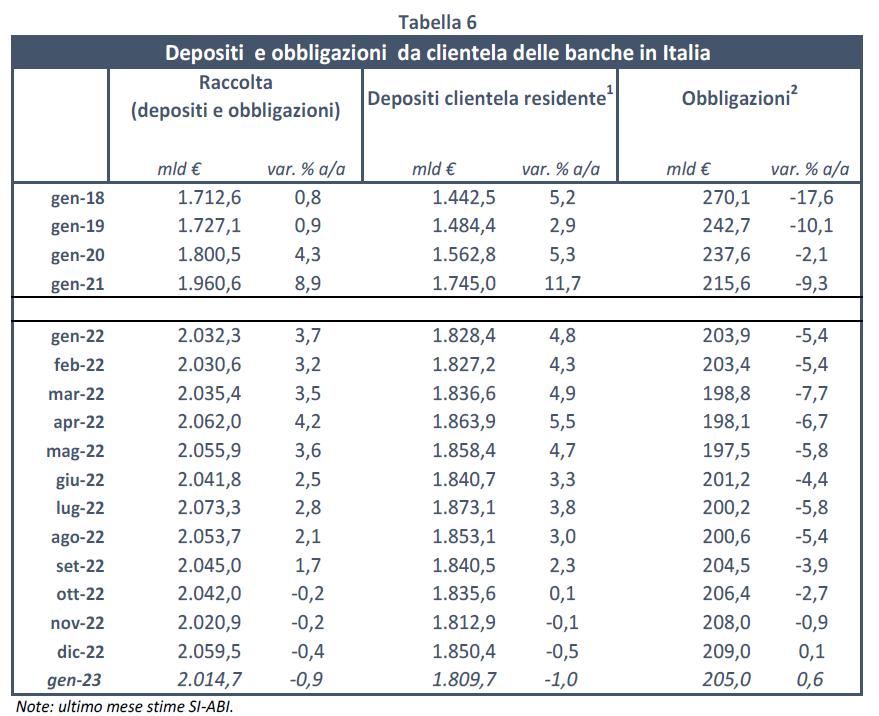

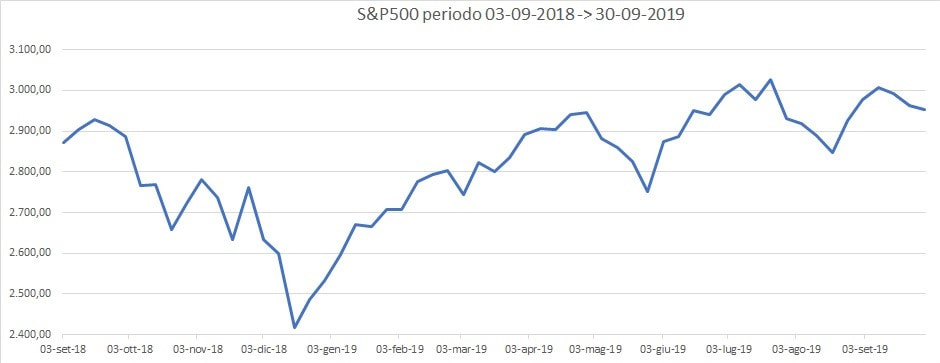

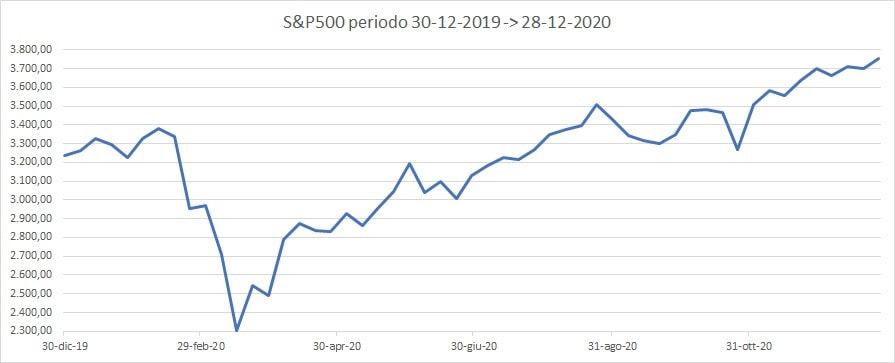

Consigliata per ragazzi dai 14 ai 18 anni: QUESTIONE DI FRAMING. COME GESTIRE I PRIMI RISPARMI Come mai situazioni “simili”, in contesti diversi, determinano reazioni, decisioni e comportamenti differenti, poco razionali e… a volte dannosi? Lo spiegheremo insieme a TAXI 1729, società di formazione, pensando da scienziati e divertendoci. Mercoledì 12 Aprile | 17:00 - 18:00 Clicca QUI per iscriverti gratuitamente Consigliato per ragazzi da 11 a 13 anni LEGONOMIA: ECONOMIA E INFLAZIONE Che cos’è l’inflazione? Che cosa significa economia? Il Professor Luciano Canova, docente accademico e formatore accreditato LEGO®SERIOUSPLAY®, spiegherà giocando con i famosi mattoncini. Venerdì 5 Maggio | 17:00 - 18:00 Clicca QUI per iscriverti gratuitamente Consigliato per ragazzi da 8 a 11 anni LEGONOMIA: ECONOMIA CIRCOLARE E SOSTENIBILITÀ Che cos'è l’economia circolare? Che cosa significa sostenibilità? Il Professor Luciano Canova, docente accademico e formatore accreditato LEGO®SERIOUSPLAY®, spiegherà giocando con i famosi mattoncini. Mercoledì 14 Giugno | 17:00 - 18:00 Clicca QUI per iscriverti gratuitamente Non è possibile stabilire un importo “giusto” da lasciare sul conto che possa andar bene per tutti e in tutte le situazioni. Ma è possibile utilizzare la propria liquidità nel modo giusto, al momento giusto. Con l'avvertenza di affrontare con la massima lucidità tutti i delicati passaggi di una corretta pianificazione degli investimenti, in modo da coniugare protezione e ricerca di rendimento. Più ne abbiamo e più ne vogliamo. Di cosa sto parlando? Dei depositi bancari, il cui controvalore ammontava a fine gennaio 2023 a quasi 1.810 miliardi di euro (cfr. tabella - dati ABI). Siamo quindi degli impeccabili risparmiatori; peccato che preferiamo parcheggiare i risparmi invece che investire. Così facendo esponiamo i capitali all'inflazione, una tassa silenziosa, che in tre anni (gennaio 2020 → gennaio 2023) ha “bruciato”, in potere d'acquisto, il 15,20% dei capitali immobilizzati sui conti. Ragionando in termini pratici, dei 1.562,8 miliardi di euro che a gennaio del 2020 erano parcheggiati in banca, 237,6 miliardi è come se fossero svaniti nel nulla. Inoltre, i contanti e i depositi sono di gran lunga la voce più importante delle attività finanziarie delle famiglie: un terzo del totale. “Il valore più elevato da oltre venti anni”, ha dichiarato lo scorso 31 ottobre il Governatore Ignazio Visco, intervenendo alla Giornata Mondiale del Risparmio del 2022. In breve, le somme lasciate sui conti sono risorse inutilizzate, improduttive ed esposte all’inflazione. La giusta dose di liquidità in portafoglio Non aiuta che sia di fatto impossibile stabilire quanta liquidità vada bene per tutti e in tutte le situazioni. In generale non è affatto sbagliato tenere una parte di portafoglio liquido per poter affrontare gli imprevisti familiari o di lavoro. Ad esempio, un lavoratore autonomo con un reddito annuo di 36 mila euro: in una fase di incertezza come quella attuale ha senso mantenere tre mensilità disponibili sul conto (circa 9.000 euro) per ammortizzare i mancati guadagni. Ma anche in casi come questo, tutto il resto può essere impiegato in modo più proficuo, tenuto anche conto che i tassi di interesse sono risaliti su livelli che non si vedevano da oltre 10 anni. Cali di mercato e opportunità Per chi ha un profilo di rischio ed un orizzonte temporale adeguato, disporre di una buona dose di liquidità può permettere di acquistare a prezzi più convenienti titoli che hanno accusato una correzione di Borsa. Nel quarto trimestre 2018 Wall Street perse circa il 20%. Un investitore che a fine settembre 2018 fosse stato esposto al 100% sull’S&P 500, 12 mesi dopo avrebbe realizzato un guadagno lordo del +2,16% (che diventa +38,05% ai prezzi di chiusura di venerdì scorso). Se invece avesse mantenuto inizialmente un 20% in liquidità che avrebbe poi investito a dicembre 2018 sui minimi del mercato, al lordo di tasse e costi, il suo guadagno a settembre 2019 sarebbe stato del +5,45%. Un caso? Nient’affatto. A marzo 2020 i timori della diffusione della pandemia e i lockdown per contrastarne la diffusione provocarono un crollo del 33% delle Borse. Se un investitore a fine dicembre 2019 fosse stato posizionato al 100% sull’S&P 500, a fine dicembre 2020 avrebbe realizzato, sempre al lordo, un rendimento del +16,11% (che diventa +22,73% ai prezzi di chiusura di venerdì scorso). Se invece avesse mantenuto inizialmente un 20% in liquidità, avrebbe poi potuto investirla a marzo 2020 sui minimi del mercato, portando il guadagno complessivo a gennaio 2021 al +23,19% lordo. Sembra facile, ma chi ha le competenze per scegliere il momento giusto di ingresso nel mercato e, per di più, la capacità di selezionare i titoli e i prodotti sui quali investire?

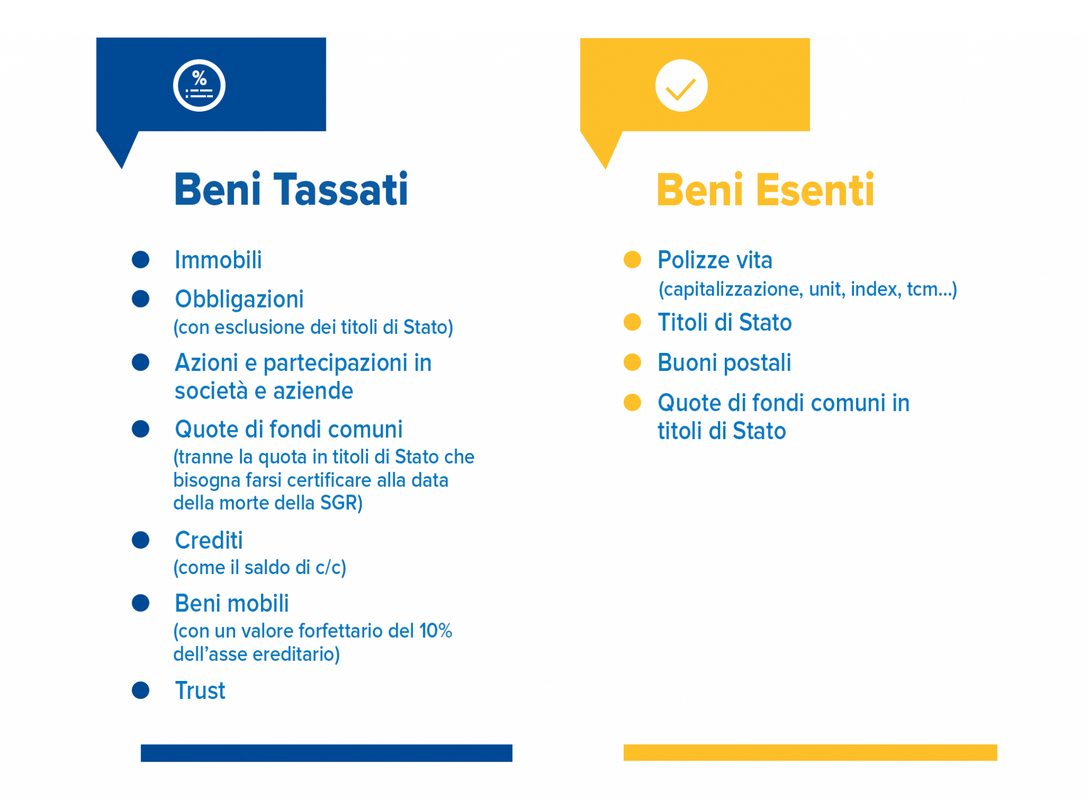

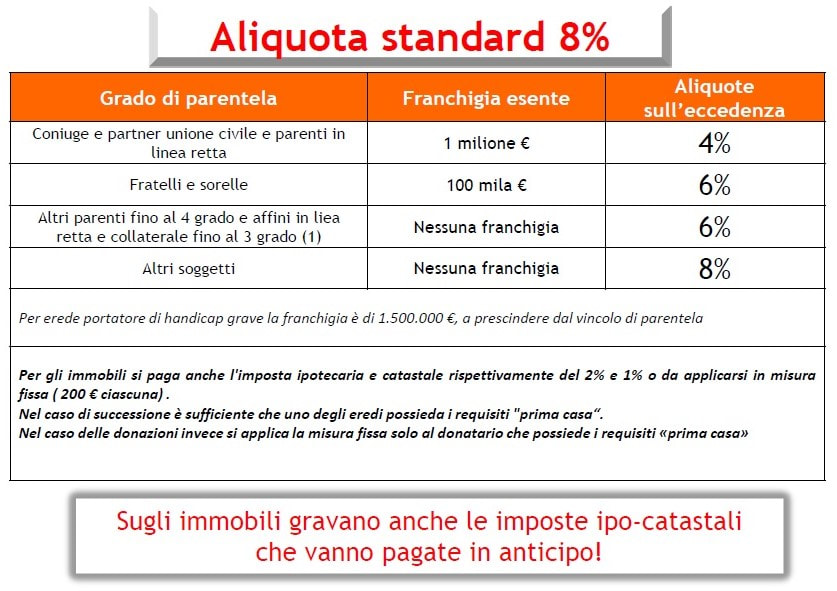

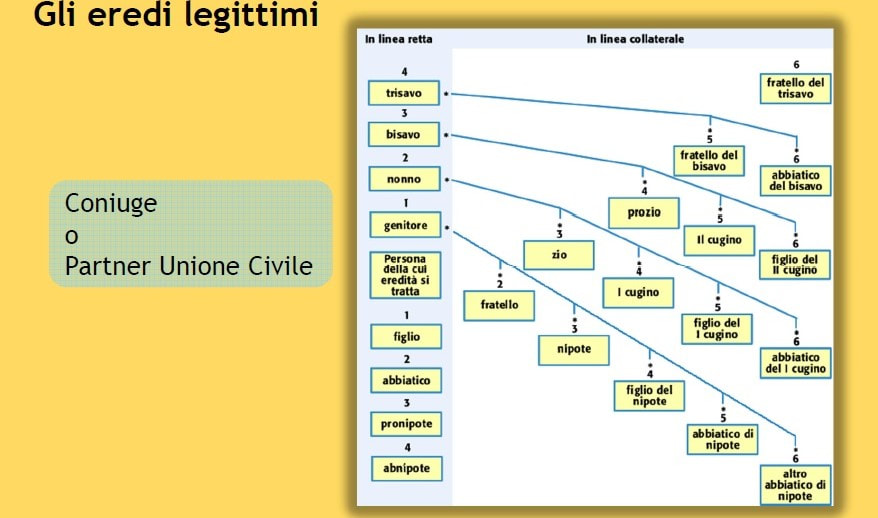

Per non parlare del tempo necessario per dedicarsi a seguire e analizzare gli sviluppi dei mercati e a pianificare le strategie di portafoglio. Avere una buona cultura finanziaria di base non significa essere nelle condizioni di gestire in piena autonomia i propri risparmi. Occorre sapere innanzitutto analizzare in modo approfondito le effettive esigenze familiari, stimare in modo preciso i flussi di guadagno (da lavoro) e di reddito finanziario (cedole, dividendi ecc) attesi, e prevedere le uscite. A quel punto, è possibile stabilire la quota di liquidità indispensabile, come punto di equilibrio tra risorse in entrata e flussi in uscita. Solo successivamente, conosciuta l’intera gamma di investimenti in portafoglio, è possibile pianificare con cura come, quando e dove indirizzare la liquidità in eccesso. E' importante affrontare tutti questi delicati passaggi con la massima lucidità, in modo da stabilire la giusta dose di liquidità e fissare gli obiettivi rispondenti alle proprie effettive necessità. E gestire così in modo razionale i propri risparmi. Solo 8 italiani su 100 pianificano il passaggio ereditario : è opportuno iniziare a riflettere su come predisporre il passaggio di testimone per quando non ci saremo più? Lo sappiamo: pensare agli eventi spiacevoli della vita non è sempre bello, però il non essere lungimiranti può costarci molto e pesare sulle persone care . Le imposte di successione, infatti, sono una problematica che non riguarda solo i grandi patrimoni, ma anche i piccoli grandi risparmi di una vita. Ecco perché è meglio fare i conti per tempo con gli effetti giuridici di tale avvenimento. La scomparsa di una persona cara rappresenta uno dei momenti più difficili nella vita di ognuno. Oltre al dolore, bisogna però fare i conti anche con gli effetti giuridici di tale avvenimento La legge sulle successioni prevede che i discendenti si facciano immediatamente carico del passaggio dell’asse ereditario. Oggetto della dichiarazione successoria? La somma di tutti i beni mobili, immobili, delle attività finanziarie e delle partecipazioni societarie della persona scomparsa. Una volta sommati tutti gli attivi (al netto delle passività) viene individuato il patrimonio su cui saranno calcolate le relative imposte di successione. Tra costi notarili, diritti catastali, imposta di successione e tributi di vario genere previsti dalla normativa successoria gli eredi spesso si trovano impreparati nell’affrontare queste spese . Le imposte sulla successione: una panoramica Le imposte di successione si pagano se l’attivo ereditario ha un valore superiore a cento mila euro e se l’eredità comprende beni immobili o diritti reali immobiliari. Per l’imposta di successione propriamente detta valgono le seguenti aliquote: • coniugi e parenti in linea retta: 4% • altri parenti fino al quarto grado, affini in linea retta e affini in linea collaterale fino al terzogrado: 6% • altri soggetti: 8% Sono previste quote di esenzione: di un milione di euro per ciascun erede in linea retta e per il coniuge, di 100 mila euro per ciascun fratello e sorella e di 1,5 milioni di euro per portatori di handicap grave, oppure senza limiti di importo a favore di enti no profit. Poi ci sono le imposte ipotecaria e catastale, che colpiscono i beni immobili (con agevolazioni per la prima casa). Il “paradiso” fiscale italiano durerà? Bisogna dirlo: rispetto ad altri Paesi l’Italia è da sempre un paradiso fiscale in tema successorio. Per gli eredi è il Paese che consente di pagare meno tasse di successione rispetto alle altre principali nazioni europee. Da diversi anni in Italia si parla però di un futuro inasprimento di aliquote e franchigie: lo Stato ha bisogno di più entrate per far fronte ad una maggiore spesa pubblica; nei prossimi 20 anni si assisterà in Italia al più grande trasferimento di patrimoni mai registrato. L’Unione Europea e il Fondo Monetario Internazionale hanno già suggerito all’Italia di allinearsi agli altri Paesi sviluppati. Come si stabilisce a chi spetta il patrimonio? Secondo la normativa vigente ci sono due strade: nel primo caso, gli eredi sono stabiliti per legge secondo un ordine ben preciso, che dà precedenza ai familiari più stretti: coniuge, figli (legittimi oppure naturali, legittimati e adottivi) oppure discendenti (nipoti). In mancanza di figli o discendenti concorrono gli ascendenti (genitori o nonni) e i fratelli con il coniuge. In mancanza di questi soggetti, sono chiamati all’eredità i parenti collaterali entro il sesto grado e, infine, lo Stato. Senza testamento non si possono scegliere beneficiari differenti. E questo è un punto importante da tenere in considerazione, perché persone fuori dalla famiglia e a noi care potrebbero trovarsi escluse. La legge sulla successione infatti risale al 1970 e non è più adatta a rispondere alla condizione sociale odierna: oggi le famiglie sono sostanzialmente diverse rispetto a quanto accadeva nel passato con la conseguenza che diverse tipologie di soggetti non risultano tutelati a livello normativo. Solo 8 italiani su 100 pianificano il passaggio ereditario.

Inoltre, le peculiarità italiane espongono le persone alla tassazione poiché il “mattone” ha sempre rappresentato in Italia una quota rilevante del patrimonio familiare, tanto che sono stati registrati molti casi di eredi in difficoltà a causa della tassazione sugli immobili ricevuti. Inoltre, siamo grandi risparmiatori e deteniamo un’elevata liquidità principalmente depositata sui conti correnti e per questo motivo le nuove generazioni potrebbero avere più difficoltà a far fronte ai probabili inasprimenti futuri delle imposte successorie . Le polizze assicurative: una soluzione per pianificare al meglio la successione Il patrimonio personale può essere trasferito ai propri cari in diversi modi. Gli strumenti a disposizione si differenziano per gli effetti giuridici e soprattutto per la tassazione prevista. Con una polizza vita, ad esempio, gli importi liquidati a favore del beneficiario non rientrerebbero nella massa ereditaria perché il contratto di assicurazione è tipicamente un contratto stipulato a favore di terzi e il beneficiario caso morte può anche non essere erede. Questo può risultare molto utile anche nel momento in cui si desidera lasciare un certo gruzzolo a chi non è destinato a godere di franchigie in ambito successorio (per esempio, il convivente more uxorio). Inoltre, le polizze vita sono impignorabili e insequestrabili, la liquidazione dell’indennità al beneficiario non è assoggettata alle imposte di successione e si può prevedere una rivalutazione dell’investimento attraverso l’utilizzo di diversi strumenti finanziari con premi detraibili fino al 19%. Le polizze vita insomma consentono di evitare completamente l’applicazione delle imposte sulla successione. In più, presentano numerosi benefici assicurativi e sono perfette per ottimizzare la fiscalità complessiva di un eventuale portafoglio finanziario. Per vivere il digitale in modo sicuro e protetto e tenersi al riparo dai pericoli di frodi online, furto di dati e identità digitale la prevenzione è la miglior difesa.

Ti segnalo la campagna di comunicazione "I Navigati – Informati e sicuri", promossa da CertFin – CERT Finanziario Italiano , che ha l’obiettivo di renderci sempre più consapevoli delle più diffuse frodi online e minacce informatiche e di fornire utili consigli su come proteggersi da tali rischi. Protagonista della campagna, a cui partecipano anche Banca d’Italia, ABI e IVASS, è la famiglia "Navigati". Una famiglia italiana come tante che, usando i dispositivi elettronici e vivendo il digitale ogni giorno, si ritrova a destreggiarsi tra phishing, social engineering e non solo. Guardando le loro avventure, raccontate tramite una web serie di 8 episodi, sarà possibile scoprire come non cadere vittime dei tentativi di frode online. Non è necessario essere degli esperti per navigare sicuri, ma è sufficiente adottare poche e semplici abitudini. |

AutoreDonato Loria Disclaimer

|

mappa- HOME

- MI PRESENTO - I MIEI SERVIZI - I MIEI VALORI - LA MIA MISSIONE - EDUCAZIONE FINANZIARIA - CONTATTI |

|

Feed RSS

Feed RSS